(2025年版)

第一章 中国机械传动行业发展现状与规模分析

1.1行业发展概况

机械传动行业作为工业领域的核心基础,承担着动力传递与运动控制的关键功能,其发展水平直接影响制造业的整体竞争力。根据中国机械工业联合会数据,2023年中国机械传动行业市场规模达到3100亿元,占全球机械传动市场的 20% 以上,同比增长6.8%;2024 年机械传动行业规模突破3,350 亿元,同比增长8%;2025年行业规模突破3600亿元,预计年复合增长率将保持在稳定水平;2026年预计突破3850亿元,能够进一步巩固了在全球机械传动市场中的重要地位;2027年将突破4000亿元大关,展现出强劲的增长势头和巨大的市场潜力。得益于新能源汽车、风电、工业自动化等领域的快速发展,以及“双碳”目标和“中国制造2025”政策的推动,2024年联轴器的市场规模已经达到了530.3亿元,占比提升至15.8%。

1.2 传动行业细分市场结构

机械传动行业主要包括齿轮传动、链传动、带传动、液压传动、联轴器等细分领域。其中,联轴器作为连接旋转轴的关键部件,又分为刚性联轴器和挠性联轴器两大类。2023 年联轴器市场规模约为489.8 亿元,2024 年预计增长至530.3亿元,年增长率约8.1%,略高于机械传动行业整体增速。

(数据来源:中国通用机械工业协会、QYResearch)

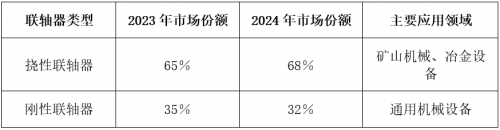

1.3 联轴器细分市场结构

挠性联轴器(如蛇簧联轴器、膜片联轴器):其主要应用于矿山、冶金等重型机械中,2023年在联轴器行业中占比65%,2024提升至68%。

刚性联轴器(如凸缘联轴器):广泛用于通用机械,其价格竞争激烈,毛利率不足20%,在2023年联轴器行业中占比35%,2024降至32%。

(数据来源:中国通用机械工业协会)

1.4挠性联轴器的细分市场结构

挠性联轴器作为传动系统核心部件,2023年在全球联轴器市场中占比达6.5%,较上年提升0.8个百分点。随着新能源装备和智能制造领域需求增长,2024年市场份额提升至6.8%,对应市场规模有望突破35.99亿元;2025年市场份额提升到7.8%,市场规模达到44.36亿元;2026年,市场份额将进一步扩大至8.2%,市场规模有望达到49.88亿元;至2027年,市场份额预计将超过8.5%,市场规模有望突破53.72亿元。该增长主要源于风电齿轮箱、工业机器人关节等高端应用的持续渗透。

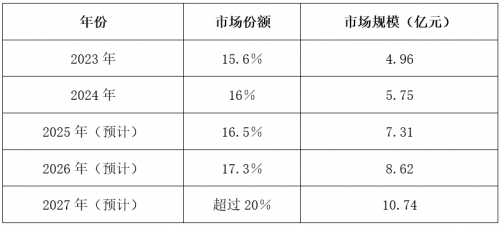

在特定的细分市场中,高速重载挠性联轴器的表现尤为引人注目:2023年,它占据了挠性联轴器整体市场的15.6%,对应的市场规模约为4.96亿元,同比增长率达到了22.4%;到了2024年,其市场份额跃升至16%,市场规模增长至5.75亿元;预计到2025年,市场份额将进一步扩大至16.5%,市场规模有望突破7.31亿元;2026年,高速重载挠性联轴器的市场份额预计将增至17.3%,市场规模预计将达到8.62亿元;而到了2027年,其市场份额有望超过20%,市场规模则有望达到10.74亿元。这一显著的增长主要归功于高速重载挠性联轴器在高速列车、精密机床以及高端机器人等领域的广泛应用,特别是在那些需要高扭矩、高精度和高稳定性的应用场景中,高速重载挠性联轴器展现出了无可比拟的优势。

总体来看,随着全球制造业的转型升级以及新兴产业的快速发展,挠性联轴器市场将迎来更为广阔的发展前景。未来,随着技术的不断进步和应用的持续拓展,挠性联轴器将在更多领域发挥其重要作用,为传动系统的优化升级提供有力支持。

高速重载挠性联轴器市场表现表

(数据来源:中国通用机械工业协会)

第二章 行业驱动因素与技术趋势

2.1产业链分析

上游:钢材(占成本 60%)、轴承、密封件等原材料价格波动影响利润。2023 年钢材价格每上涨 10%,行业利润下降 5%~8%。

中游:联轴器制造商专注细分领域,技术壁垒较高。头部企业研发投入占比约 3%~5%,低于国际水平(5%~8%)。

下游:

工业领域:矿山(25%)、冶金(20%)、电力(15%)是主要需求方。

新兴领域:新能源汽车(驱动系统联轴器)、风电(增速机联轴器)需求年增 20% 以上,2023 年风电联轴器市场规模突破 50 亿元人民币。

联轴器产业链关键数据汇总表

2.2技术趋势与研发进展

高精度与高可靠性:随着工业自动化对精度要求的提升,精密联轴器(如零背隙联轴器)的市场份额将逐步扩大,预计 2026 年占比将达到25%。

轻量化与小型化:新能源汽车和航空航天领域对联轴器的轻量化需求推动材料创新,例如钛合金联轴器在新能源汽车中的应用比例预计将从 2023 年的5%提升至 2026 年的12%。

智能化与集成化:智能联轴器(如内置传感器的联轴器)开始应用于预测性维护,智能联轴器可实时监测扭矩、温度等参数,故障预警准确率达95%。

绿色制造:环保法规趋严推动联轴器生产向绿色化转型,例如采用无铅镀层工艺的联轴器占比预计将从 2023 年的30%提升至 2026 年的50%。

碳纤维复合材料:风电联轴器重量减轻 30%,寿命延长至 20 年。

陶瓷涂层:耐高温联轴器在冶金行业应用,寿命延长 3 倍。

工业联轴器技术趋势与研发进展

(数据来源:中国通用机械工业协会)

第三章 区域市场与政策环境

3.1区域市场分布

中国联轴器市场呈现 “东强西弱” 的格局,长三角、珠三角和环渤海地区是主要生产和消费区域。

长三角地区:2024 年市场规模占比约35%,以上海、江苏、浙江为核心,聚集了大连重工、宁波东力等龙头企业,主要服务于风电、汽车行业。

珠三角地区:2024年市场规模占比约25%,以广东为核心,受益于新能源汽车和电子制造产业,精密联轴器需求旺盛。

环渤海地区:2024 年市场规模占比约20%,以辽宁、山东为核心,重点发展大型联轴器,服务于冶金、矿山行业。

中西部地区:2024年市场规模占比约20%,以四川、湖北为核心,随着西部大开发政策推进,市场潜力逐步释放。

中国联轴器市场区域分布统计表(2024年)

数据来源:中国通用机械工业协会,市场调研数据

3.2政策支持:

3.2.1国际政策

中塞自贸协定:齿式联轴器钻杆关税从 7% 逐年递减至零,2023 年相关出口额增长 25%。

美国对华加征关税:部分联轴器产品关税从 5% 提升至 25%,导致出口企业利润率下降 5%~10%。

3.2.2国家政策

“双碳” 目标:推动风电、光伏等新能源产业发展,间接拉动联轴器需求。

“十四五”规划:明确支持高端装备制造,联轴器被列为关键零部件重点发展。

智能制造 2025:鼓励工业自动化升级,推动精密联轴器需求增长。

3.2.3地方政策:

辽宁省:将联轴器列为压缩机产业链的核心部件,支持沈鼓集团等企业研发大型离心压缩机用联轴器。

广东省:出台新能源汽车产业扶持政策,推动电驱动系统配套联轴器的研发。

中国联轴器产业政策与市场机遇分析

第四章 挑战与未来展望

4.1 行业挑战

技术壁垒:高端联轴器市场仍被外资企业垄断,国内企业在材料、工艺等方面存在差距,例如高精度膜片联轴器的国产化率不足30%。

原材料价格波动:钢材、铝合金等原材料价格受国际市场影响较大,2023 年钢材价格同比上涨10%,压缩了企业利润空间。

环保压力:联轴器生产过程中的电镀、热处理等环节面临严格的环保法规,企业需投入更多资金进行绿色改造。

国际竞争加剧:外资企业通过技术优势和品牌效应抢占国内市场,例如德国 KTR 在中国风电联轴器市场的份额超过20%。

中国联轴器行业面临的主要挑战分析

4.2 未来展望

市场规模预测:预计 2025 年中国联轴器市场规模将达到570 亿元,2026 年突破620 亿元,五年复合增长率(CAGR)约为8.3%。

数据来源:中国机械工业联合会,2025 年预测值基于行业趋势分析。

第五章 数据来源与局限性

5.1 主要数据来源

行业报告:中国通用机械工业协会《2023 年机械传动行业发展报告》、QYResearch《全球联轴器市场分析》。

企业财报:相关传动领域上市公司年报。

海关数据:2023 年中国联轴器进出口统计。

5.2 局限性

细分数据缺失:部分领域(如微型联轴器)市场规模未单独统计。

企业未披露细节:头部企业细分产品营收数据未完全公开。

区域差异:中西部地区市场规模统计存在偏差。

第六章 结论与建议

6.1 行业结论

市场地位:联轴器是中国机械传动行业的重要组成部分,占比约 15.8%,未来增长潜力显著。

竞争态势:国际品牌主导高端市场,国内企业在中低端市场具备成本优势。

技术趋势:智能化、轻量化、高效节能是行业发展方向。

6.2 投资建议

•关注领域:

高端联轴器:精密制造、航空航天用联轴器,技术壁垒高,毛利率超 30%。

新兴市场:新能源汽车、风电、工业机器人,政策支持明确,需求增长快。

•风险规避:

原材料成本:与钢厂签订长期协议,对冲价格波动风险。

技术研发:加大研发投入,突破高端联轴器核心技术。

6.3 政策建议

加强研发支持:设立专项基金,推动高端联轴器国产化,2023 年已拨付 5 亿元支持 10 家重点企业。

规范市场秩序:打击假冒伪劣产品,提升行业集中度,目标 2025 年前淘汰 30% 落后产能。

拓展海外市场:依托 “一带一路”,建立海外营销网络,2023 年新增海外办事处 12 个。

相关文章

相关文章

精彩导读

精彩导读

热门资讯

热门资讯 关注我们

关注我们